中国电炉炼钢布局

- 财经

- 9小时前

- 212

轧钢之家2022-12-18 13:33发表于 山东

电炉钢生产力布局图上的

发展“密码”

苏长永 苏步新

2021年,我国电炉钢产能约为1.86亿吨,预计到2023年还将新建释放约2000万吨电炉钢产能,总产能预计可突破2.1亿吨。2021年,我国电炉钢产量为1.1亿吨,占全年粗钢产量的10.7%,距2025年占比达15%以上仍有不小差距。2021年电炉钢装备的开工率长期稳定在50%以上,但当前电炉炼钢企业规模小、产业集中度低、产品品种单一等问题依然存在,同时由于我国废钢数量相对较少、成本较高,且受新冠肺炎疫情反复、成品钢材价格持续下降、产能产量双控、能源消费总量和强度双控等因素影响,从今年4月份开始,电炉开工率呈逐步下降趋势,电炉钢产量也大幅下滑。

在“双碳”背景下,中国钢铁工业要实现绿色低碳高质量发展,将扩大内需战略同深化供给侧结构性改革有机结合起来,优化工艺流程结构、合理发展电炉钢至关重要,有助于真正实现钢铁产品质量的有效提升和电炉钢产量的合理增长。

华东、华南电炉钢企业占比达55.4%

据不完全统计,当前我国通过电炉炼钢的企业数量有251家,分布在除北京、海南、宁夏和西藏外的27个省(自治区、直辖市);电炉钢装备总数为423座(包括现存、在建和待建),总产能约为2.18亿吨。其中,对于已报备的企业装备产能严格按照“底单内”产能计入,对于产能置换新建项目装备产能按照已公告的产能置换方案计入,并严格按照《钢铁行业产能置换实施办法》(工信部原〔2021〕46号)进行产能插值估算和核对。

电炉钢企业分布情况

在我国拥有电炉钢装备的251家企业中,独立电炉钢企业约200家。251家企业按7个大区划分,各个区企业数量占比如图1所示。可以看出,电炉钢企业主要集中在华东和华南两个区域,占比分别为34.3%和21.1%,总占比达到55.4%;西南地区为12.7%;东北、华北和华中3个地区企业数量大体相仿,占比均不到10%;西北地区企业数量最少,占比仅为3.6%。

图1 我国电炉钢企业分布情况

电炉钢装备数量分布情况

我国当前现存、在建和待建的电炉钢装备总数为423座,各地区占比情况见图2。可以看出,华东和华南2个地区凭借企业数量的优势,电炉钢装备数量也远超其他区域,占比分别为30.5%和24.8%;西南、华中、东北和华北4个地区占比在9.7%~11.3%之间;西北地区数量最少,占比仅为3.1%。

图2 我国电炉钢装备数量分布情况

电炉钢装备大小分布情况

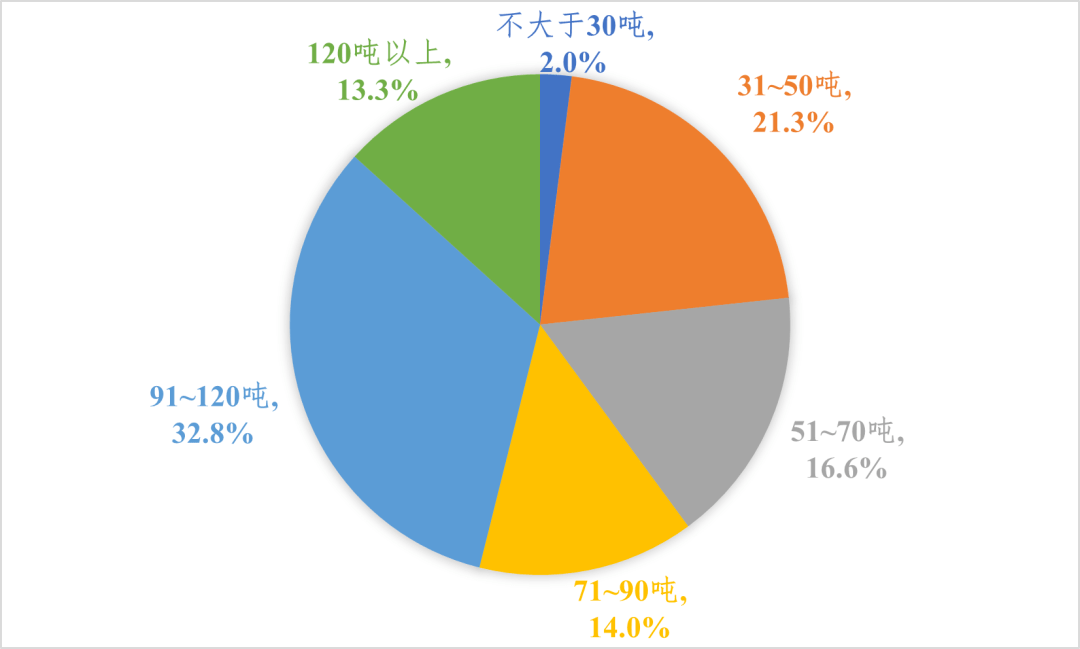

我国423座电炉钢装备总公称容量约为2.9万吨,单座电炉钢装备公称容量范围为15吨~220吨。将电炉钢装备划分为6个容量区间,分别为不大于30吨、31吨~50吨、51吨~70吨、71吨~90吨、91吨~120吨及120吨以上,各容量区间电炉钢装备数量分布如图3所示。

图3 不同公称容量区间电炉钢装备数量分布情况

注:30吨以下容量电炉为用于合金钢生产电炉,不属于淘汰类或限制类装备。

由图3可知,31吨~50吨这个容量区间内的电炉钢装备数量最多,占比为39.5%,表明当前我国电炉钢的主力军仍是以不大于50吨的小容量电炉钢装备为主;容量大于50吨的占比已达到54.8%,表明我国电炉钢装备大型化转型升级已取得一定的进展和突破;但容量120吨以上的占比仅为5.9%,最大的为江苏飞达控股集团的1座220吨电炉,超大型电炉主要零星分布在东部地区,表明未来我国仍需要在电炉钢设备大型化上持续发力。

423座电炉钢装备的平均公称容量约为70吨,图4给出了不同地区平均每座电炉钢装备公称容量。可以看出,华北地区电炉钢装备平均容量为89吨,是最高的;西北地区虽然电炉钢装备少,但容量大的电炉钢装备数量占比相对较高,其平均容量为81吨,居第二位;华东地区平均容量为78吨,与西北地区接近;西南地区平均容量为70吨;上述4个地区的平均容量均不低于70吨,处于总平均容量以上;而华中、华南和东北3个地区的电炉钢装备平均容量在60吨左右,相对较低。

图4 不同地区平均每座电炉钢装备公称容量

电炉钢产能分布情况

423座电炉钢装备粗钢产能约为2.18亿吨,图5给出了我国电炉钢产能占比分布情况。可以看出,电炉钢产能主要集中在华东和华南2个地区,其中华东的总产能占比达到34.8%、华南占比为19.5%,二者加起来总占比超过半数,为54.3%。相比而言,东北和西北2个地区产能相对较少,占比分别为7.6%和3.7%。

图5 我国电炉钢产能占比分布

我国423座电炉钢装备平均产能约为52万吨,图6展现了不同地区平均每座电炉钢装备产能情况。可以看出,华北地区基于其平均公称容量优势,以平均产能67万吨占据第一位;西北、华东和西南3个地区的平均产能分别为62万吨、59万吨和56万吨;华中、华南和东北3个地区平均产能均低于52万吨,分别为46万吨、41万吨和40万吨。

图6 不同地区平均每座电炉钢装备产能情况

电炉钢装备分吨位生产能力

如图7所示,不大于30吨的电炉钢装备粗钢产能占比2.0%,31吨~50吨电炉钢装备粗钢产能占比21.3%,51吨~70吨电炉钢装备粗钢产能占比16.6%,71吨~90吨电炉钢装备粗钢产能占比14.0%,91吨~120吨电炉钢装备粗钢产能占比32.8%,120吨以上电炉钢装备粗钢产能占比13.3%。大于90吨电炉钢装备粗钢产能占比达到46.1%,表明虽然大于90吨的电炉钢装备数量占比仅为25.8%,但该部分的粗钢产能已经接近全部产能的一半,单纯从装备产能而言,我国电炉钢装备在大型化上取得的真实进展被装备数量的占比较低所掩盖。此外,不大于30吨的合金钢电炉装备数量较少,更多的容量大于50吨的电炉钢装备中已有相当比例的合金钢电炉。

图7 电炉分吨位生产能力比例

影响电炉钢生产力布局的多方面因素

影响电炉钢生产力布局的因素主要包括区域经济发展程度、区域市场环境容量、废钢资源数量供给和工业用电电价等,且这几个因素间也是相互影响、具有内在关联的。

废钢资源综合供给能力

首先,一个地域的经济发展越快,城市规模越大、城市化进程越快,其区域市场环境就大,相应可以提供的废钢资源就多。作为电炉钢的直接原料,废钢的数量、来源、运输条件直接决定了该地区是否适合建厂。这一点可以从长三角地区、珠三角地区的电炉钢企业和装备数量情况看出。

其次,废钢资源回收、分类、加工处理和电炉钢产品市场之间是联动的。社会回收的废钢资源量多,表明社会上也需要等量规模的钢材消费。东部地区经济发展当前仍处于快车道,通过基建投资拉动经济增长等都需要消费钢材,广阔的钢材消费市场前景也会进一步提高电炉钢企业的数量和产量。以江苏、广东为代表的沿海经济发达地区城市化水平高,市场范围内的废钢资源储量已经可以有效支撑下游的电炉钢企业。

电力成本比较优势

相对低廉的电价成本是影响电炉钢企业建厂至关重要的因素。电炉钢装备主要以工业用电作为能源供给,如果没有相对合适的峰谷平电价,电炉钢企业就无法对冲掉原本就较高的废钢成本价格。高电价和高废钢价格叠加带来的相对高的电炉钢成本,导致电炉炼钢较传统的长流程炼钢无成本优势的局面尚难被打破。尤其在夏季高温时间段,居民用电需求达到高峰,加上废钢价格又陡升,电炉钢企业被迫关停或限产,从而限制了我国电炉钢发展。四川、湖北等地电炉钢总产能高,主要得益于当地充沛的水力资源带来的低电价成本比较优势。不过,由于四川当地传统长流程企业少,成渝经济带的高速发展为四川提供的废钢资源过于抢手,导致转炉炼钢较电炉钢的成本优势在当地也很难体现。

环保政策倒逼传统长流程生产工艺改造

作为我国粗钢产量占比最高的地区,河北有8个城市进入京津冀大气污染传输通道“2+26”城市名单。环保政策的收紧和持续高压,对河北钢铁企业的绿色发展提出了相对更高的要求,短流程相较长流程在能源消耗和污染物排放上具有明显优势,所以,近些年河北粗钢产量中电炉钢占比提升较快。河北的长流程钢铁企业,一方面在超低排放改造和环保创A上苦下功夫,另一方面通过产能置换等方式,将原有长流程改造为短流程,使得企业核心竞争力和抗风险能力有效提升,不会因环保问题遭遇“一票否决”。在冬季采暖时,电炉钢企业也不受该政策影响。

福建长乐系电炉钢集群效应

近些年来,福建在沿海地区打造多个优特钢及不锈钢精品基地,粗钢产量逆市提升,其中电炉钢企业数量、电炉装备数量及总容量也大幅增长。此外,以福建长乐系为代表的国内民营钢铁企业集群粗钢规模有1.5亿吨左右,这些民营钢企绝大多数均在本次统计的251家企业里。这种“短平快”的电炉钢发展模式及规模化、集群化的战略与经营策略,使得企业可以在技术、装备及管理等多方面互通互鉴。

未来,随着我国城市化水平的逐步深入,废钢资源市场规模将逐步扩大,从资源的角度看,废钢资源对发展电炉钢的限制将逐步减少。同时,提高电炉钢在粗钢产量中的占比,不仅需要企业自身发力,还需要多方面配套产业政策的支持。如依托“双碳”目标政策,电炉钢企业的电力配额和峰谷平电价相信会得到一定的政策倾斜。此外,电炉钢装备和工艺技术绿色化、智能化、高效化的发展模式也会持续助力电炉钢高质量发展。

作者|苏长永 苏步新

摘自|中国冶金报

免责声明:图文版权归原作者所有,如有异议请联系删除。

上一篇

秘传住宅八方速断法

下一篇

吴老师讲通经汤(一)